投资要点:

转债市场规模快速扩张。截至2022年4月末,A股可转债数量已超过400只,总规模已达7000亿元,难以通过自下而上的方式对单只可转债进行分析,因此我们考虑使用量化分析的手段进行择券,主要介绍因子测试框架的搭建过程。

可转债和正股的收益率相关性较强。随着时间窗口的延长,正股和转债相关性也越来越强,这说明长期来看正股和转债的走势较为一致,也证明了以正股量化分析手段来对转债进行择券是可行的。

如何评估因子质量?市场上普遍使用的方法有回归分析法、分组回测法和信息系数法。在我们的回测框架中,主要使用分组回测法,其思路是将标的按因子暴露值进行排列分组,观察不同组合的表现,如果组别之间区分度较高,那么我们认为这个因子的分组收益较高。同时我们也会观察因子的IC值和IR值,第t期的IC值指t-1期的因子暴露值和第t期收益率的相关系数,IR则是IC的均值与其标准差之比。IC和IR值越高代表因子和收益率相关性越强,以该因子构建的策略越稳健,一般而言,IC值高于0.02则表明相关性较为显著。

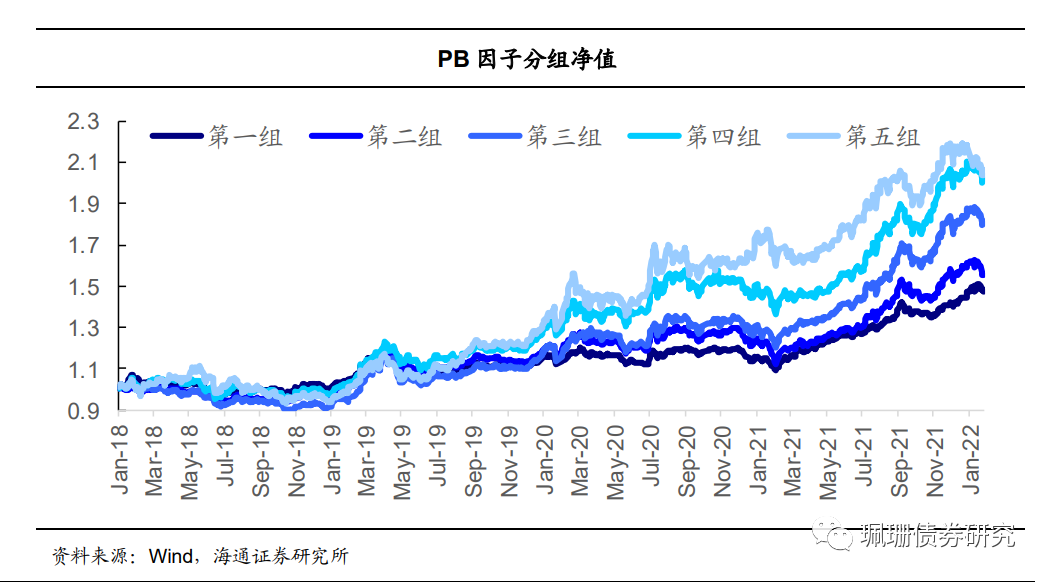

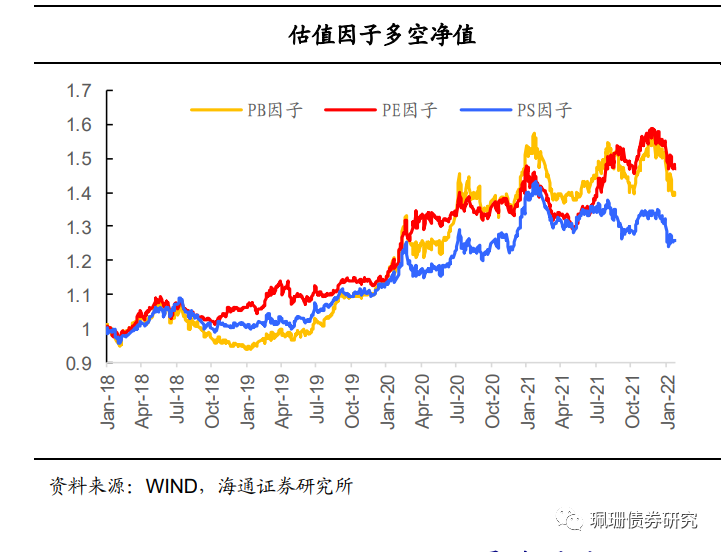

PB 因子的净值区分度较高。我们挑选的估值因子包括PB因子(正股PB_LF,总市值/最新公告股东权益),PE_TTM因子,PS因子。其中,PB因子IC均值最高,区分度较为显著,高PB组合表现优于低PB组合,而PE因子IC均值较低,但从收益来看,PE因子的年化收益最高。

转股溢价率因子表现较好,从区分度来看,转股溢价率因子区分度较高,低溢价率转债19年之后表现好于高溢价转债,而纯债溢价率因子表现相对一般。

策略回测结果:收益超过了中证转债指数, 选取PB+转股溢价率+正股收益率作为合成因子,策略年化绝对收益11.33%,年化波动率10.33%,夏普比率0.82,最大回撤为25.85%,中证转债指数年化收益为7.73%,以中证转债指数为基准的年化超额收益为3.60%,信息比率IR为0.51,日度胜率为49.54%;以中证转债基金指数(选取基金全称中含“转债”或“可转换”字样的所有债券型基金)为基准的年化超额收益为5.38%,信息比率IR为0.46,日度胜率为48.23%,策略在20年前整体跑输或持平于中证转债指数,20年后走势与中证转债相似,但收益超过了中证指数,综合表现较好,同时应注意到在近期市场波动的情况下策略回撤较大。

我们将转债分为债性券、混合型、股性券,分组进行因子测试。我们按转债平价从小到大排列并进行三等分,将转债样本分为债性券,混合型、股性券三个集合,观察因子分别在三个集合上的表现。就转债分类来看,股性券表现最好,转股溢价率因子对三类转债的区分度最高,是由于转股溢价率和平价自身具有负相关性,其他因子中,价格因子区分度较高,纯债溢价率因子在债性券组合中表现较好。

1. 可转债量化策略

转债市场规模快速扩张。截至2022年4月末,A股可转债数量已超过400只,总规模已达7000亿元,难以通过自下而上的方式对单只可转债进行分析,因此我们考虑使用量化分析的手段进行择券,本篇手册主要介绍因子测试框架的搭建过程

可转债和正股的收益率相关性较强。随着时间窗口的延长,正股和转债相关性也越来越强,这说明长期来看正股和转债的走势较为一致,也证明了以正股量化分析手段来对转债进行择券是可行的。

正股和转债收益也有差异。正股和转债收益的差异主要来源于两方面,一是转债的三大条款(回售、下修、赎回),二是转债本身附带的期权价值,根据Black-Scholes模型,期权价值与正股价格、转股价格、正股波动率和无风险利率等因子有关,在我们的回测框架中,暂时不考虑转债条款带来的差异,而是重点关注影响期权价值的因子。因此,在测试因子时我们会结合正股因子和影响转债定价的因子,如溢价率等。

如何评估因子质量?市场上普遍使用的方法有回归分析法、分组回测法和信息系数法。在我们的回测框架中,主要使用分组回测法,其思路是将标的按因子暴露值进行排列分组,观察不同组合的表现,如果组别之间区分度较高,那么我们认为这个因子的分组收益较高。同时我们也会观察因子的IC值和IR值,第t期的IC值指t-1期的因子暴露值和第t期收益率的相关系数,即:

IR则是IC的均值与其标准差之比。IC和IR值越高代表因子和收益率相关性越强,以该因子构建的策略越稳健,一般而言,IC值高于0.02则表明相关性较为显著。

数据处理。考虑到可择券的数量,我们统计的时间区间为2018年初至2022年1月28日,换仓周期为20个交易日,剔除余额小于两亿元的转债,在进行因子测试时仅对因子表现进行对比,因此不考虑交易费用,将样本按因子值从低到高等分为五个组合,第一组因子值最小,第五组因子值最高。我们以全样本等权组合为基准,以此来观察按因子分组后样本表现的区分度,作为评判因子表现的指标。

2. 因子测试框架

2.1 估值因子

PB因子的净值区分度较高。我们挑选的估值因子包括PB因子(正股PB_LF,总市值/最新公告股东权益),PE_TTM因子,PS因子。其中,PB因子IC均值最高,区分度较为显著,高PB组合表现优于低PB组合,而PE因子IC均值较低,但从收益来看,PE因子的年化收益最高。

)

)

2.2 量价因子

股票交易中最显然的指标是价格和成交量,在此我们观察量价指标在可转债择券中的效果,选取的因子主要有:

再价格因子(正股价格/前N日价格均值),收益率因子(正股N日收益率),波动率因子(前N日收益率标准差)。此处我们选取N=180,从回测结果来看,价格因子和收益率因子的逻辑相似,表现也较为接近,区分度显著,而波动率因子表现不及前两者。

2.3 溢价率因子

转股溢价率因子表现较好,从区分度来看,转股溢价率因子区分度较高,低溢价率转债19年之后表现好于高溢价转债,而纯债溢价率因子表现相对一般。

3.**多因子策略**

我们根据前文挖掘出来的有效因子,在各类因子中各选取一种进行合成,每期选择合成因子最优的20只转债构建等权组合进行交易,换仓周期为20个交易日,交易费用双边千一,不考虑流动性和滑点因素。

选取PB+转股溢价率+正股收益率作为合成因子,策略年化绝对收益11.33%,年化波动率10.33%,夏普比率0.82,最大回撤为25.85%,中证转债指数年化收益为7.73%,以中证转债指数为基准的年化超额收益为3.60%,信息比率IR为0.51,日度胜率为49.54%;以中证转债基金指数(选取基金全称中含“转债”或“可转换”字样的所有债券型基金)为基准的年化超额收益为5.38%,信息比率IR为0.46,日度胜率为48.23%,策略在20年前整体跑输或持平于中证转债指数,20年后走势与中证转债相似,但收益超过了中证指数,综合表现较好,同时应注意到在近期市场波动的情况下策略回撤较大。

因子的有效性也可以结合现实因素进行解释,如小市值股票往往表现活跃,具备成长潜力,容易被炒作,此外还有市场风险偏好提升的原因,但全面注册制之下小市值股票或将不再稀缺,PB因子有效性可能会有所降低,在大小票风格切换时也会面临较大回撤。而选择低溢价转债的出发点是考虑到转债价格接近于债底时,债底可以提供支撑,而向上则可以博弈正股上涨带来的收益,同时低价券的回撤相对高价券来说会小一些,在市场波动较大时也相对比较稳健。但溢价率因子的有效性需要在一定的条件下成立,比如转债绝对价格需要接近债底,以及不能发生较大的信用事件,三是选择的券需要正股向上有弹性去消化较高的估值,因此我们在使用溢价率因子融合正股收益率因子,能起到更好的效果。

就策略持仓的行业分布来看(按持仓频次统计,53期共1060只次转债),医药行业持仓最多。其次是电子、基础化工、计算机、机械、电新等。

4.**分层回测**

可转债具有股性和债性,可转债同时具备债性和股性,可转换债券拥有一般普通债券的固定收益性质,即债性,如果可转债持有人不考虑转股,在没有提前赎回条款的前提下,可转债就变为获得固定利息收入和到期还本的普通纯债,因此可转债的价格不太会低于其纯债价值,否则投资者不会选择持有。这一点可转债和普通信用债没有差异,我们可以通过转债的纯债YTM和纯债价值来判定债底对投资者的保护能力。股性指转债价格对正股价格波动的敏感程度,正股股价越高,转债转股价值越高,推动转债价格上涨,可转债的股性可以由转股溢价率来判断。一般而言债性转债下限为纯债价值,股性转债下限为转股价值。

我们以此将转债分为债性券、混合型、股性券。我们按转债平价从小到大排列并进行三等分,将转债样本分为债性券,混合型、股性券三个集合,观察因子分别在三个集合上的表现。就转债分类来看,股性券表现最好,转股溢价率因子对三类转债的区分度最高,是由于转股溢价率和平价自身具有负相关性,其他因子中,价格因子区分度较高,纯债溢价率因子在债性券组合中表现较好。

文章出处:海通证券-固收研究室