投资一开始就赚钱,未必就是好事!

也许你会有点疑惑,

投资不就是为了赚钱么?

但有时候,这是一件很危险的事情。

给你讲一个真实的故事,

在2005年的夏天,美国因为天气比以往要凉爽,导致预备用来降温的天然气需求下降,进而产生了库存积压,天然气价格下降。

一般来说,天然气的需求是比较稳定的,尤其在冬天需求比较旺盛。

对冲基金Amaranth有一个天然气期货交易员,叫做布莱恩·亨特。他看到了这个机会,他根据历史数据判断,天然气价格肯定会回升甚至大涨,于是大量买入价格非常便宜的天然气期权。

结果在2005年8月,历史级的大台风卡特里娜席卷整个美国,自然灾害影响到天然气生产,导致天然气的价格在短短几个月翻了2倍多 。

由于期权本来就是杠杆交易,并且亨特还买入了虚值看涨期权,一下就在这次波动中获得了巨额回报。

这显然是好事对吧?

但投资并不是一锤子买卖,而是一件永续的事情。

假如你一开始赚到了钱,后面会不会希望在同样的项目上赚到更多的钱?

我想大部分人都会吧。

亨特也同样如此。

在2006年1月,出现了历史级别的暖冬,导致天然气的需求下降,进而价格走低。

亨特发现了这个投资的“机会”,他判断下一个冬天不会这么暖和,天然气需求肯定会回升。

他判断短期价格走低,长期价格走高,于是就做空短期天然气合约,做多长期天然气合约。

在2006年的前几个月,亨特再次大赚。

然而到了2006年8月,黑天鹅事件发生了——大量新增资金入局做空天然气,导致亨特之前研究的规律失效了。

天然气期货的价格走势变成了短期走高长期走低,与他投资的方向正好相反。

在巨额亏损的情况下,他没有选择止损,反而说服了老板继续加仓。

结果本次投资巨亏,基金清盘。

亨特第一次赚大钱的原因是什么?

台风。

这是小概率事件,是意外事件。

但亨特认为这是他的投资能力所致,他判断对了,压了重注,赚了钱。

第二次的时候,他的赌注更大……

但这一会他亏了。

人类很容易过度高估自己的能力,把好的结果归因于自我能力强,把坏的结果归因于运气不好,也就是过度自信。

在KWEB期权的投资上,我同样犯了这样的错误。

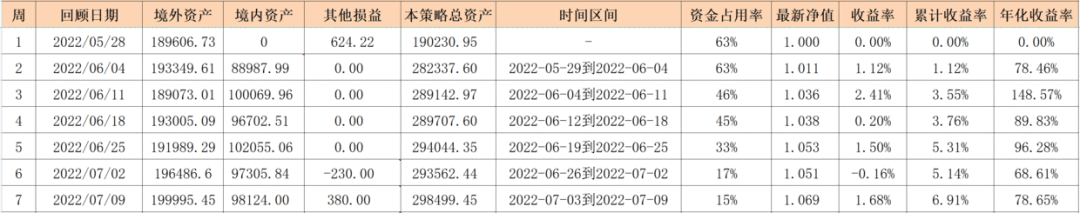

回顾前面7周,可以看到收益情况非常亮眼:

当时我也觉得自己能力很强,按照这个收益走下去,一年多就能够翻翻。

但实际上这是期权卖方风险和收益的不对称性所致,看似稳定获取了不低的盈利,实际上是冒了远比想象中大的风险。

只是在当时,风险尚未兑现。

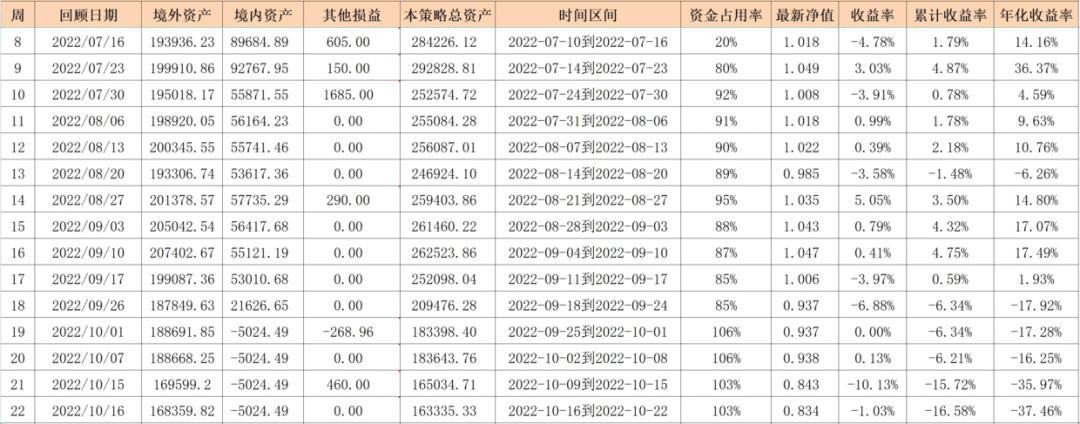

结果在7周之后,收益每况愈下:

这就是一开说的:投资一开始就赚钱,未必就是好事!

因为投资的永续性,如果错估了自己的能力,在将来出现的很可能就是灾难。

那么怎么判断赚到的钱,靠的是能力,还是运气,亦或是其他原因呢?

在做投资决策之前,先写下投资的逻辑。

当投资有了结果,就能够通过之前写下的逻辑,判断是能力的原因,还是其他原因。

转载于止一之路,侵删。(他的策略是持有KWEB正股,卖期权。笔者觉得写的不错,转载好文)