融券做空

融券做空是一项基于信用交易机制的操作策略。其流程通常为投资者向证券公司提供一定数额的保证金,随后借入证券并将其售出。

在该证券价格下跌后,投资者以更低价格买回证券,最终归还证券公司以平仓,并获取差价利润。

融券业务做空的股票来源包括融券资格券商自身所持股票、ETF等基金中配置的股票,以及券商登记系统中客户持有的股票。

A股融资融券业务于2010年启动试点,标的股票数量逐步扩大。

截至2022年10月,上交所已将主板可融资融券的股票数量扩大至1000只,深交所也将注册制外可融资融券的股票数量扩大至1200只。

股指期货

股指期货做空是通过卖出股指期货合约进行的操作,与融券精准做空单只股票的方式有所不同,因其涵盖了一揽子股票指数。国内的量化对冲基金多采用股指期货进行风险对冲。

目前,A股股指期货交易品种共有4个,包括中证500(IC)、沪深300(IF)、上证50(IH)、中证1000(IM)

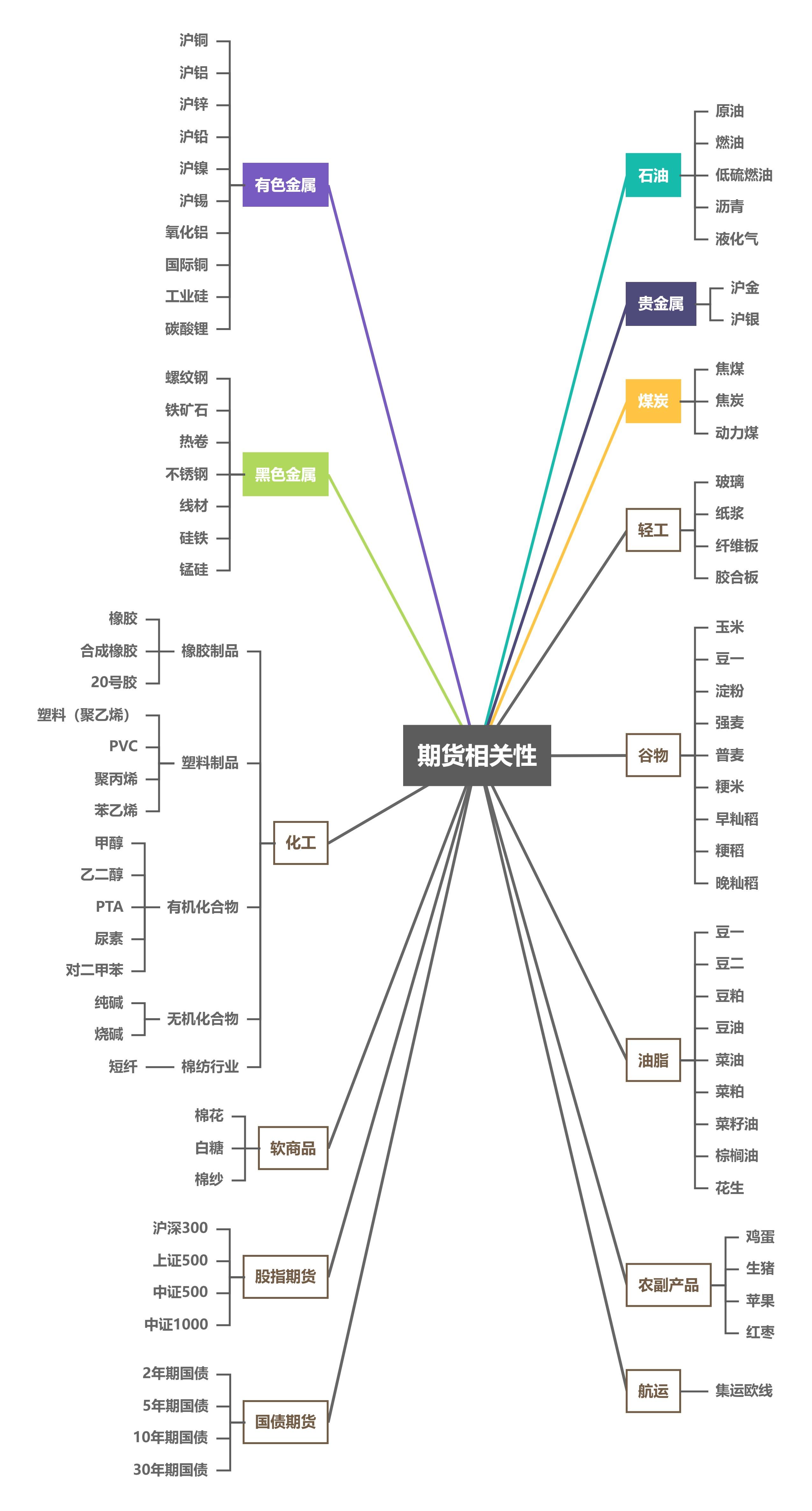

附一张期货品种图,股指期货只是里面其中一小部分。 商品期货的品种都可以做多做空。

收益互换

收益互换做空是指券商与客户就特定标的资产签订协议,并约定期限进行结算,卖方将该期间内标的资产的收益/损失转移给买方。

对于做空操作而言,若资产价格下跌,则买方获得与初始价格的差额作为收益;

若资产价格上涨,则买方需支付差额作为损失。与融券做空、股指期货做空不同的是,收益互换的标的可以涉及境外,便于跨境交易,实现全球投资。并且,由于仅对收益进行现金流交换,无需实物股票交割,操作非常灵活。

做空的风险

值得注意的是,做空操作自然存在一定的服务成本!除了基本的保证金及交易费用外,融券、股指期货和收益互换三者的做空成本各有差异。

首先,融券操作因为针对单只股票,而各股基本面不同,做空拥挤程度也各异。不同券源做空的成本存在较大浮动差异,年化成本介于2%-12%之间。

对冲基金经理在做空前通常会综合考量做空的难易程度和成本。根据过去一年市场上融券做空的股票成本中位数,一般在5%左右。此外,不同机构获取的费率也会有所不同,例如大型对冲基金通常通过券商融券做空的成本往往较低。

其次,股指期货操作时需要支付一定的贴水成本以促成交易。

贴水成本的高低主要取决于股指期货的供需关系,当空头合约需求大于供给时,贴水成本会较高。以目前量化对冲基金最常用的中证500股指期货为例,2015年股灾后,由于股指期货交易受到严格限制,需求大于供给,贴水状态一直维持深度贴水,年化成本甚至高达30%-40%。

近年来,随着A股做空手段的增加以及股指期货的松绑,贴水成本显著下降。中证500股指期货2021年的年化贴水成本已降至约10%左右,到2022年基本上可以控制在10%以内。

最后,收益互换的对冲成本分为国内和跨境两种,国内年化费率大多在4%-5%,跨境至成熟市场标的的费率更低,仅需1%-2%。

上面只是列出的做空的手段,并不是鼓励大家去做空,知己知彼,了解对手盘的手法,才能让自己的赢面增加。不然一味被新闻牵着鼻子走,一时是量化做空,一时是DMA导致做空。

市场趋势不可逆,如果市场做多了力量上不去,那么市场上的做多力量就会尝试相反的方式试盘。--利弗莫尔 《股市大作手回忆录》