固收替代?

最近,不少网友在后台留言,问Reits能不能买。

今天写一篇,主要聊下这玩意是什么,如何参与,以及交易策略。

当然,考虑到本文比较烧脑,如实在看不下去,直接看第4部分的建议就好。

REITs是什么?

去年5月,笔者之前写过就写过《国产REITs来了,又能愉快的买买买了?》。

REITs(Real EstateInvestment Trusts),房地产投资信托基金。

说白了,就是把住宅、公寓、商业、林地、工业等地产项目,打包成资产支持证券,上市交易。这些底层地产项目的价格涨跌、租金收入,都会影响到REITs的价格涨跌。

如一栋学生公寓,5年房价上涨了20%,租金收了20%,那净值就成了1.4,剔除管理费钱,年化8%的收益。

REITs于上世纪60年代,起源于美国。目前美国市场上,光以REITs为标的的ETF,就有16只。

其中规模最大的,跟踪msci美国REITs指数的,先锋VNQ:

收益还可以,但波动还是不小的。

08年次贷危机,差不多跌去70%;去年美股暴跌,最多时候也跌了近20%。其余时间还算稳健增长。

这里有个好玩的情况,过去几年,国内很多自媒体在推荐海外REITs时,都选择性的展示08年起REITs的净值,看起来涨的很厉害。

但实际上故意没让你看到08年的暴跌,原因你懂的。

这些资产的回报率能有多高呢?

以国内最赚钱的高速,宁沪高速(600377)的财务报表来看,净资产回报率(ROE),相当不错:

但并非所有的高速,都这么高。

水电气热这类市政工程,就低的可怜了。

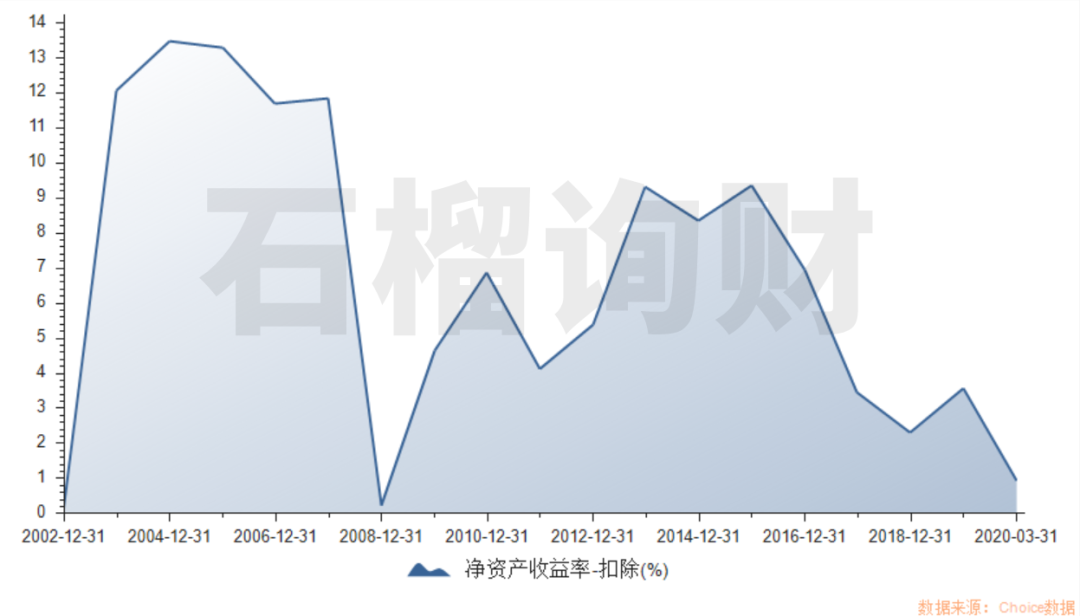

如大唐电力(601991)的净资产回报率(ROE),持续走低。

而且,REITs的估值,也非常复杂,普通投资者很难把握。类似股票,大家知道看市盈率(PE),市净率(PB)等。

REITs一般采取PFFO估值法。FFO指营运现金流,可简单认为GAAP 净收入-从房地产出售中的资本利得+房地产折旧费用。

估计大多数人看到这里,已经头晕了。

所以,笔者预计,在相当长的时间,国内REITs的玩家,还是以机构投资者为主。

普通投资者,更多通过购买REITs基金、或持有银行理财、年金险等机构产品间接投资为主。

如何参与Reits?

去你的开户银行或券商,大喊一声我要买Reits,他们会很详细的告诉你的。听不懂还会手把手教你。

笔者就不复述了。

Retis交易策略?

这里先推荐,笔者19年写的《上周五,我买了只基金》,玩场内战略配售基金的。

在20年年初的视频里,笔者也提过这玩意,算是比较不错的固收替代。

如资金量小,追求收益率高(预期年化6%以上),且能接受一定回撤,都可以在场内买。

逻辑很简单:【债券(年化3%-4%)+网下打新(年化2%-5%)】+折价(年化4%-6%)。

这个收益率,极度保守测算,大概率在6%以上。

看下添富配售的年化折价率,长期在4%-6%之间。最近因为要到期了,所以特别高。

图片来源:集思录

今天看,事实也如此:

也就是场外买的,收益就净值这么多,不同基金,年化3%-8%之间。

场内买的,还多了个折价收益,年化4%多,这一加,就比较开心了。

所以,笔者的结论是:

考虑到现如今,固收类产品严重资产荒,而且银行理财按照刚出的新规,收益率又要降了。

如果你可投金额比较小,流动性要求也不大,能接受一定的回撤,到是可以参与下。

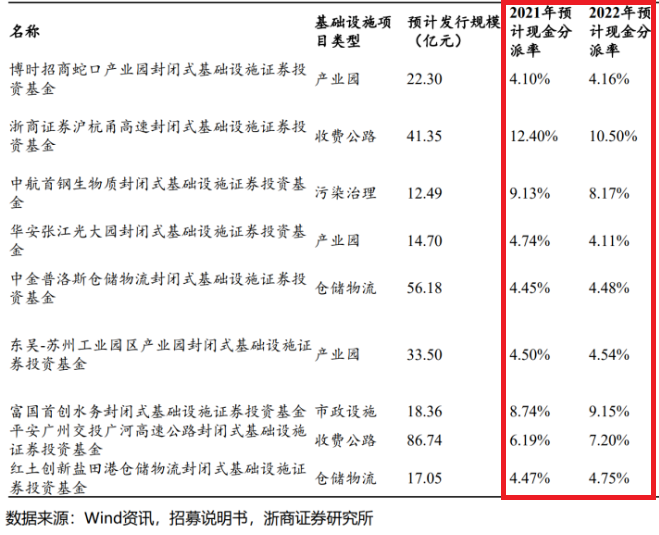

但也别对收益率要求特别高,毕竟预计现金分红率在这,未来也存在分红率的不确定性:

当然,如果你比较专业,能看懂笔者那段策略,倒可以在场内找找机会,尤其是折价的机会,如收益率增强不少,那就香了。

转载请注明:吾要开户 » 一分钟读懂REITs,教你怎么玩